Les informations sur l'or et l'argent

-

play_circle_outline29/03/2024 : L'Or atteint de nouveaux sommets : Faîtes-vous accompagner par CGB Or

Objet : L'Or atteint de nouveaux sommets : investissez dans l'or métal avec la CGB pour diversifier votre patrimoine.

Chers clients,

Nous observons actuellement une nouvelle hausse significative des cours de l'or, reflétant sa réputation de valeur refuge pour les investisseurs.

Le cours du lingot a franchi le seuil des 66 500 €, tandis que celui du Napoléon s'élève à plus de 385 €.Plusieurs facteurs contribuent à cette tendance. D'une part, les incertitudes géopolitiques actuelles, marquées par les tensions entre grandes puissances, et d'autre part, les craintes liées aux défaillances bancaires et à l'inflation poussent de nombreuses personnes à se tourner vers l'or physique, non seulement pour diversifier leur patrimoine mais aussi pour se protéger contre ces risques.

La CGB, reconnue pour son expertise dans le domaine de la numismatique, a bâti sa réputation en proposant également dès ses débuts de l'or d'investissement. Notre connaissance approfondie du marché de l'or nous positionne comme un partenaire de choix pour vous accompagner dans vos investissements dans ce métal précieux.

Vous êtes déjà nombreux à nous solliciter sur ce sujet mais certains ne connaissent de CGB que la partie numismatique.

Nous comprenons que la décision d’acheter de l’or physique n’est pas une démarche habituelle pour nombre d’entre vous. C'est pourquoi nous mettons à votre disposition notre expertise pour vous guider dans ce processus.

Choisir d'investir dans l'or avec la CGB, c'est s'appuyer sur la confiance que vous avez placée en nous depuis près de quarante ans. Nous vous invitons à prendre contact avec Joël Cornu à j.cornu@cgb.fr pour explorer ensemble les meilleures options d'investissement adaptées à vos besoins.

Consultez les monnaies d'or d'investissement disponibles sur notre site en cliquant sur le lien suivant : https://www.cgb.fr/monnaies-or-investissement.html

Vous pouvez aussi vous inscrire à notre mailing liste dédiée à l’or et l’argent d’investissement en cliquant sur ce lien : https://www.cgb.fr/mailingliste.html

*Il est important de souligner que le présent courriel ne vise pas à vous encourager à effectuer des investissements dans l'or. Il faut être conscient que la valeur des investissements peut fluctuer, à la hausse comme à la baisse, et il se peut que les investisseurs ne parviennent pas à récupérer le capital initial investi. De plus, il est à noter que les résultats antérieurs ne constituent pas un garant de résultats futurs.

Considérez que l'acquisition d'or est davantage envisagée comme une stratégie de préservation de valeur plutôt qu'une méthode pour générer des profits. Un tel investissement nécessite une réflexion stratégique à long terme. Pour approcher cet investissement de manière prudente, une tactique envisageable consiste à allouer régulièrement de petits montants chaque mois afin de moyenner le coût d'acquisition sur la durée.

Joël Cornu,

Président de la CGB -

play_circle_outline21/02/2018 : Comment investir dans l'Or et l'Argent Métal avec CGB ?

CGB Numismatique Paris organise 52 eauctions, 16 Live et Internet Auction en plus des nombreuses mises à jour hebdomadaires tout au long de l'année... Malgré cela, notre clientèle de numismates n'était souvent pas au courant que nous proposions aussi depuis plus de 30 ans un service d'or et d'argent d'investissement. Les collectionneurs habitués aux monnaies sonnantes et trébuchantes préfèrent, lorsqu'ils disposent des fonds suffisants, diversifier leurs investissements et ainsi ne pas tout concentrer sous forme de collection. Bien souvent les numismates préfèrent en marge de la collection, accumuler quelques pièces d'or et d'argent au cours, facilement négociable en cas de besoin. En effet, si la collection en plus d'une véritable passion peut s’avérer être un bon placement, la revente ne peut être à la fois optimisée et instantanée. La revente d'une collection est un travail de plusieurs mois, tout le monde en conviendra.

En revanche, l'investissement OR/ARGENT sous forme de pièces boursable est revendable dans la journée, une fois la taxe sur les métaux précieux acquittée. Nous vous rappelons donc que CGB propose un service spécialement dédié à l'achat mais également à la revente des pièces d'or et d'argent d'investissement auprès des particuliers et des professionnels.

Les transactions sont réalisées avec discrétion à notre comptoir parisien ou à distance, le règlement immédiat par virement bancaire, le tout sur présentation d'une pièce d'identité en cours de validité nécessaire à la facturation. Si vous souhaitez un renseignement, un devis ou des conseils pour diversifier ou revendre votre patrimoine OR/ARGENT, il vous suffit de prendre rendez-vous par téléphone ou de nous adresser un mail à l'adresse : contact@argent.fr

-

play_circle_outline24/06/2016 : L'or grimpe !

Les Britanniques ont voté jeudi 23 juin en faveur d'une sortie du Royaume-Uni de l'Union Européenne. Depuis hier soir les bourses s'affolent et la livre sterling est descendue à un taux historiquement bas.

Très probablement autre conséquence directe du Brexit, l'once d'or rattrape son retard. Le lingot se négocie désormais à 38.000 € !

L'or a toujours été une valeur refuge répondant à l'incompréhension ou à la peur des épargnants et/ou financiers craignant l'instabilité économique engendrée par des crises plus ou moins importantes.

Aujourd'hui, même si nous pensons qu'il serait dangereux de se jeter aveuglément sur les monnaies en or ce qui participerait mécaniquement à faire grimper les cours encore plus, il n'en reste pas moins que la Numismatique en marge de l'or d'investissement demeure une valeur à la fois sûre et tangible qui ne souffre d'aucune bulle financière...

Au moment ou nous terminons ce petit article, le lingot flirte avec les 38.500 €... -

play_circle_outline03/02/2014 : Visualiser l'argent !Signalé par Philippe Théret, un site graphique qui aide à visualiser les réalités économiques en les convertissant dans des supports visuels. Ici, pour visualiser l'argent métal du monde, du lingotin d'un gramme à tout ce qui a été extrait, tout ce qui a été perdu et au peu qui reste disponible... un petit bonhomme donne l'échelle humaine. Exemple :

-

play_circle_outline28/01/2013 : D'excellents résumés sur l'argent métal : 3De la même manière que notre Bulletin Numismatique 110 regroupait en français toutes les informations utiles pour se faire une opinion sur l'argent, visualcapitalist.com , cliquez pour aller sur la page d'accueil de leur site, propose une série de trois pdf largement illustrés de schémas sur le 'silver'. Certes c'est en anglais mais l'infographie utilisée clarifie tellement le propos que même avec un bagage d'anglophone scolaire, on tire quand même des idées.Aujourd'hui, nous vous donnons le lien sur le troisième, L'argent métal considéré comme un investissement cliquez pour le télécharger.C'est la conclusion logique des deux précédents avec des comparaisons avec les autres supports d'investissement. Il est par exemple intéressant de constater une corrélation très très forte du prix de l'argent avec la quantité d'argent papier imprimée par les USA. C'est toujours la même chose : ce ne sont pas les métaux qui montent mais le papier qui baisse, victime de sur-impression.Avez-vous envie de garder du papier ?

-

play_circle_outline27/01/2013 : D'excellents résumés sur l'argent métal : 2De la même manière que notre Bulletin Numismatique 110 regroupait en français toutes les informations utiles pour se faire une opinion sur l'argent, visualcapitalist.com , cliquez pour aller sur la page d'accueil de leur site, propose une série de trois pdf largement illustrés de schémas sur le 'silver'. Certes c'est en anglais mais l'infographie utilisée clarifie tellement le propos que même avec un bagage d'anglophone scolaire, on tire quand même des idées.Aujourd'hui, nous vous donnons le lien sur le second, L'Offre et la Demande cliquez pour le télécharger.C'est truffé de visuels intéressants pour expliquer d'où vient le métal et où va le métal il est impressionnant de voir le schéma qui montre que 90 % de l'argent utilisé n'est pas recyclable. Sachant qu'il est perdu et que les mines de vont pas fort, la quantité disponible diminue mécaniquement.

-

play_circle_outline26/01/2013 : D'excellents résumés sur l'argent métal : 1De la même manière que notre Bulletin Numismatique 110 regroupait en français toutes les informations utiles pour se faire une opinion sur l'argent, visualcapitalist.com , cliquez pour aller sur la page d'accueil de leur site, propose une série de trois pdf largement illustrés de schémas sur le 'silver'. Certes c'est en anglais mais l'infographie utilisée clarifie tellement le propos que même avec un bagage d'anglophone scolaire, on tire quand même des idées.Aujourd'hui, nous vous donnons le lien sur le premier, l'Histoire de l'argent métal, cliquez pour le télécharger.C'est truffé de visuels intéressants pour saisir la relativité des choses : tout l'argent métal extrait depuis que le monde est monde tient dans un cube de 52 mètres de côté !

-

play_circle_outline27/11/2012 : L'or se consolide vers 1750 $ l'onceAu terme du premier fixing de ce mardi sur le marché de Londres, l'once d'or cotait 1.747,25 dollars (- 3,25 dollars par rapport au fixing d'hier après-midi) et 1.349,5 euros (+ - 0,3 euro).

Chez Heraeus, fondeur-affineur allemand de métaux fins et l'un des fabricants de lingots d'investissement en Europe, 'après plusieurs semaines de forte demande, l'intérêt pour les barres d'investissement a légèrement décru ces derniers jours'.

Lentement mais sûrement, la contrepartie en lingots des ETF aurifères continue de s'accroître, signe que les investisseurs 'longs' sur le métal sont toujours présents : hier, l'encours cumulé de la douzaine de produits financiers aurifères de ce type a atteint 83,82 millions d'onces (2.607 tonnes environ), un record absolu.

Notons aussi que selon statistiques de l'US Mint, l'atelier américain de frappe monétaire, 75.500 onces de métal jaune ont été vendues sous formes de pièces, dont les fameux Gold Eagles, depuis le début du mois de novembre. Ce chiffre est supérieur à ceux de septembre (68.500 onces) comme d'octobre (59.000 onces) et il s'agit, alors que novembre n'est pas terminé, d'un record depuis le chiffre de janvier.

D'un point de vue technique, chez ScotiaMocatta, on souligne la bonne tenue des cours de l'or depuis leur envolée, vendredi, dans la zone des 1.750 dollars où l'once se traite toujours. L'ancienne résistance des 1.739 joue maintenant le rôle de support, et la tendance haussière devrait se poursuivre tant que les 1.705/1.706 dollars sont tenus, estiment les spécialistes. Prochaine résistance à surveiller : 1.766 dollars. -

play_circle_outline03/10/2012 : La ruée vers l'argent !Relevé sur le blog des Amis de l'Euro, cliquez pour le visiter, une nouvelle impressionnante : la Monnaie d'Autriche annonce avoir vendu, sur les trois dernières années, 41 millions de pièces d'une once d'argent au type du Philarmonique. Cela fait 1271 tonnes !!!En France, ces monnaies sont frappées d'une TVA de 19,6% comme étant des produits neufs de la même manière que les monnaies non circulantes de la Monnaie de Paris !Heureusement que nous avons toutes les pièces de circulation françaises, 5 Francs Semeuse, 10 et 50 Francs Hercule, et tant d'autres qui sont bien entendu d'occasion, donc sans TVA autre que celle sur la marge que paye le vendeur professionnel et non pas l'acheteur particulier !

-

play_circle_outline29/09/2012 : À valeur égale, 95 fois plus volumineux !Un lecteur attentif du BN110, spécial argent, nous fait remarque que si l'or, en valeur, est actuellement égal à 52 fois sa masse en argent, en volume, c'est encore pire !L'argent est 95 fois plus volumineux que l'or (à valeur égale).

Exemple: 10000€ permettent d'acheter 0,2298 kg (1,2 centilitre ou 11,9 cm3) d'or ou 11,947 kg d'argent (1,13 litres)

Mais la densité est respectivement de 19,3 et 10,5.

52 x 19,3/10,5 = 95,6, à montant de l'investissement égal l'argent est 95 fois plus volumineux ! -

play_circle_outline16/09/2012 : L'argent métal précieuxIl y a vraiment des tendances de fond qui se manifestent par des coincidences : sur l'argent métal, la parution de notre numéro spécial de 36 pages, cliquez pour le télécharger, consacré à l'argent métal tombe au même moment qu'un article grand public sur le même sujet, cliquez pour le lire.L'article est très court, très financier, alors que le BN est très historique et numismatique mais la conclusion est la même : le potentiel de l'argent est bien plus important que celui de l'or.

-

play_circle_outline23/08/2012 : CGB invité de l'emission C dans l'air consacrée à la ruée vers l'orCe jour, Michel Prieur de CGB Numismatique participera à l'émission C dans l'air, sur le thème de La ruée vers l'Or. Les autres participants seront Jean-Pierre Gaillard, que l'on ne présente plus, Charles Pellegrini, ancien directeur de l'OCRB, et François de Lassus, directeur de la communication externe (activité Or) de CPoR Devises, la plus importante entreprise de négoce d'or en France.L'émission est en direct à 17h45 et rediffusée à 22h25, elle est en ligne sur youtube à http://www.youtube.com/watch?v=IMVNnw3mIoE&feature=youtu.be

-

play_circle_outline27/07/2012 : Les frères Hunt et l'argent : article passionnant !!Surtout, ne pas manquer, sur www.lesechos.fr, un article de fond sur la spéculation globale (acheter tout l'argent du monde) des Frères Hunt. Plein de chiffres et de retournements de situation, un thriller ! Cliquez pour le lire.

-

play_circle_outline20/01/2012 : L'OR : CGB invité de l'émission C Dans L'airCe vendredi 20 janvier à 17h45 sur France 5, Michel Prieur de CGB Numismatique est l'un des invités de l'émission C Dans L'air consacrée à l'or.

L'émission est rediffusée le soir même à 22h25 et peut être revue pendant une semaine sur le site.

Thème : L'or

En ces temps de crise, on assiste à une véritable ruée vers l’or. Alors que les cours de cette valeur refuge flambent, les commerces de métaux précieux fleurissent, et les clients s'y bousculent. Mais si le métal jaune a rarement été si convoité, les dérives sont à la hauteur de l’engouement.... -

play_circle_outline11/10/2011 : Information or et argent sur cgb.frBonjour

Nous avons régulièrement des demandes sur nos disponibilités au comptoir de pièces d'or à des prix proches du poids du métal contenu. Ces demandes émanant de personnes très différentes, nous avons choisi de créer une nouvelle liste de diffusion à partir de la liste des lecteurs du Bulletin Numismatique. Bien évidemment, si l'or ne vous intéresse en aucun cas, vous avez juste à modifier votre abonnement en cliquant ici et en décochant 'Information or et argent'.

Jusqu'à présent, cgb.fr ne proposait aux amateurs d'or que la vente de lingots ou de napoléons coq Marianne de 1er choix, à forte prime.

Cgb.fr élargit maintenant son offre, selon disponibilités, à l'ensemble des pièces de bourse de premier choix à faible prime (croix suisse, 50 pesos, union latine...) et aux pièces de second choix ayant circulé (croix suisse, souverains, napoléons).

En clair, cgb.fr vous propose une alternative à l'achat d'or avec forte prime. Le lingot n'étant pas divisible, c'est tout l'intérêt d'avoir la possibilité d'acheter de l'or à faible prime sous forme de pièces officielles.

Si vous êtes intéressés merci de nous contacter à contact@argent.fr -

play_circle_outline01/12/2010 : Argent : Que faire ?Nos économies modernes reposent toutes sur un système monétaire fiduciaire où la valeur de l’instrument financier repose sur la confiance (fides en latin) du public alors même que la matière qui en est le support a une valeur nettement plus faible que la valeur faciale qui lui est associée voire quasi nulle (monnaie scripturale de votre compte bancaire).La confiance dans la puissance émettrice est essentielle sinon le système tombe. L’Histoire est malheureusement émaillée de crises monétaires pour nous le rappeler. En général, cela finit mal !La crise actuelle connaîtra-t-elle un meilleur sort ? La situation d’endettement des pays occidentaux et notamment de la puissance dominante que sont les Etats-Unis n’inspire guère à cette fameuse confiance. La solution de l’inflation pour effacer les dettes est plus que tentante pour les puissances émettrices concernées. Mais l’inflation est un animal sauvage difficilement maîtrisable et qui peut s’emballer facilement et se transformer en hyperinflation.

Depuis maintenant plusieurs années, les articles de Michel Prieur dans le Bulletin Numismatique cherchent à nous ouvrir les yeux sur ce phénomène et par là même sur les intérêts d’investir dans du tangible en général et dans l’or en particulier.Pour ma part, je souhaiterai évoquer ici l’investissement en argent métal qui me paraît être une solution alternative des plus prometteuses.Même si l’argent métal n’est plus beaucoup utilisé en photographie, il est hautement utilisé dans l’industrie. Et contrairement à l’or, du fait de son cours peu élevé, personne ne s’amuse à le récupérer. De ce fait le stock d’argent extrait au fil des millénaires a quasiment disparu par cet usage très intensif des dernières décennies. Actuellement l’argent serait quatre fois plus rare que l’or au dessus de l’écorce terrestre. Sous l’écorce terrestre l’or est environ seize fois plus rare que l’argent. Ce ratio de seize est intéressant car souvent dans l’histoire on le retrouve entre l’or et l’argent : faites le calcul entre une 20F or de 5,8 g et un écu de 5F argent de 22,5 g ( (20/5) x (22,5/5,8)= 15,52 !)Durant les dernières années le ratio était autour de soixante-dix !! Depuis un mois l’argent monte fort et plus vite que l’or : le ratio n’est plus que de cinquante. S i v o u s p e n s e z qu’avec la crise actuelle l’or doit monter, que se passera-t-il pour l’argent quand il rattrapera tout d’abord son ratio historique avec l’or puis quand il aura le ratio correspondant à sa vraie rareté ...Si vous pensez que la crise actuelle n’est que très passagère et que le système va repartir de plus belle, nul doute que l’or et l’argent en tant que valeurs refuges rebaisseront.ACHETEZ DES ÉCUS AU POIDS POUR LES SAUVER !Mais si l’économie repart, les besoins industriels en argent métal monteront !Vu le peu de stock encore disponible et une extraction trop faible par rapport à la demande, il ne reste plus que quelques années avant que la pénurie pointe son nez ...Dans ces conditions l’argent métal pourrait s’avérer un excellent placement dans tous les cas de figure.On peut bien évidemment s’étonner que les cours soient encore si faibles. Mais les manipulations des cours de l’or évoquées par Michel Prieur dans le Bulletin Numismatique le sont tout autant (si ce n’est plus) pour l’argent métal. Avec le marché des options et le miracle de la dématérialisation des échanges, il est possible de vendre plus d’onces d’argent qu’il n’y en a de disponibles. Les trackers (ETF) Argent ont d’ailleurs amplifié le phénomène puisque cela a drainé des investisseurs non réellement intéressés par la possession d’argent métal mais juste par la spéculation.Heureusement la résistance s’organise et des organismes tel que le GATA (Gold Anti-Trust Action Committee) essaye de lever le voile sur ces manipulations orchestrées par de très grandes banques. Pour en savoir plus sur l’argent métal, vous pouvez consulter le site en anglais du gourou n°1 en la matière : M.Butler (cliquez !). Vous pouvez également aller sur le site en français Hard Investor.Et maintenant comment faire pour investir en argent métal physique? En France il est relativement difficile de trouver des lingots en argent. De plus quand on en trouve, le prix fait apparaître une prime importante i.e. une différence notable avec la valeur au poids de l’argent.

Pire, la législation française impose une TVA sur les lingots d’argent, considérés comme matière première industrielle et donc assujettis. Cette TVA , 19,6 %, n’est pas récupérable par les particuliers et est donc perdue. Le mieux est donc de se tourner vers l’argenterie ou les monnaies. Et pour nous numismates, quelle belle occasion d’allier notre passion et notre intérêt en récupérant de vieux écus au prix du poids et de leur éviter une refonte assurée. De plus bon nombre d’entre nous ont repoussé leurs achats d’exemplaires communs et pas chers en se disant qu’ils peuvent le faire à tout moment. Mais qu’en sera-t-il quand ces fameux exemplaires verront leurs prix suivre les envolées du métal ? -

play_circle_outline20/07/2006 : Le parcours de l’argent-métal sur ces trente dernières annéesÀ la fin des années 1970, deux riches texans, héritiers d’un père qui avait gagné un milliard de dollars dans le pétrole, décidèrent de multiplier cette fortune sans trop d’efforts...

L’idée de départ était simple : utiliser le marché des futures (voir BN015, page 11 et 12) et en exploiter la faiblesse principale : sa déconnexion de la réalité physique. Rappelons les bases : le marché des futures sert à aider les industriels à se fournir à terme de matières dont ils savent qu’ils vont en avoir besoin dans trois mois, ou plus, auprès de gens qui savent qu’ils auront ces matières à vendre dans trois mois, ou plus... On achète et on vend donc à terme. Si l’on a vendu à terme et que les cours baissent, on gagne puisque on a vendu au cours d’aujourd’hui et que l’on se rachète moins cher trois mois plus tard pour « livrer ». Sinon... on perd. Bien évidemment, les spéculateurs ont vu là une opportunité d’enfourcher un cheval qui ne leur demandait rien et, dans la pratique, plus de 95% des contrats traités sur ce marché ne sont jamais livrés physiquement et correspondent juste à des écritures comptables et à des chèques pour solder la perte ou le gain.

Pour lire une belle histoire sur le sujet, en français, «le Sucre» de Georges Conchon, également au cinéma avec Depardieu et Jean Carmet ; pour une fois qu’un bon film est pédagogique, autant en profiter !

William Herbert Hunt et Nelson Bunker Hunt, sachant que les quantités jouées par les spéculateurs chaque jour étaient bien supérieures non seulement au métal physique disponible mais encore à la production de plusieurs années, décidèrent après avoir accumulé tout l’argent physique disponible possible de prendre un très grand nombre de contrats «acheteurs» à terme. Ils s’engageaint donc à acheter x millions d’onces de métal dans trois mois, six mois sur la base du cours au moment de la transaction. Bien entendu, avec une manipulation aussi massive, non seulement les cours montèrent irrésistiblement, leur procurant donc des gains plantureux, mais, au lieu d’empocher une simple plus-value par chèque, ils demandèrent livraison effective du métal. Impossible évidemment de le trouver sauf à payer encore beaucoup plus cher puisque les Hunt avaient déjà ramassé presque tout le métal physique disponible. Les cours devinrent rapidement astronomiques, le marché était, selon l’expression américaine « en corner » : les autres spéculateurs étaient coincés, acculés.

À ce jeu, on gagne toujours, à condition de pouvoir payer ce qui se présente et l’argent métal physique, aspiré par des prix incroyables se mit à couler en rivières de plus en plus larges de tous les pays du monde vers les frères Hunt. On fondit des monnaies, des bijoux, de la vaisselle, des couverts... par milliers de tonnes.

Pour continuer d’acheter pour maintenir la pression, les frères Hunt allèrent chercher de riches investisseurs arabes.

Pour éclairer la situation, le prix passa de 1,95$ l’once en 1973 (31,1 grammes, l’unité de référence internationale pour les métaux précieux, même la Monnaie de Paris frappe des monnaies en onces, demi-onces, quarts d’onces etc...) à 5$ en 1979. Ceci explique pourquoi, dès 1973, la Monnaie de Paris cessa de fabriquer des 10 francs en argent, pour passer aux 50 francs, et pourquoi cette série s’interrompit aussi en 1980 : les coûts de fabrication étaient devenus intenables, le contenu métallique coûtant beaucoup plus cher que la faciale de la pièce.

On considère que pendant ces six années les frères Hunt accumulèrent la moitié de tout l’argent métal disponible sur la planète...

En 1980, l’argent-métal avait atteint 54$ l’once... La pièce de 5 francs Semeuse se vendait 35 francs aux fondeurs ! (actuellement, 1,3 €)

On n’imagine pas le délire de cette période : les monnaies d’argent étaient conditionnées par sacs scellés, sans considération de contenu mais seulement de titre de pureté, on ne prenait même plus le temps de les fondre. On se doute bien que, n’importe quel écu de 5 francs valant 100 francs/1980 au poids, (équivalent de 250 francs de 2001 en pouvoir d’achat), personne ne triait plus les pièces et les sacs pouvaient littéralement contenir n’importe quoi... On m’a même raconté l’histoire de sacs de métal envoyés par avion aux USA qui sont revenus intacts après l’effondrement des cours : personne n’avait eu le temps de les fondre. Scellés, ils avaient attendu leur sort...

Ce succès incroyable, bonus moralement difficile à accepter d’une spéculation effrénée, sans la moindre création de richesses, d’emploi ou de développement, provoqua (les mauvaises langues, mais ce sont sûrement uniquement des mauvaises langues, prétendent que l’ethnie des investisseurs partenaires joua un rôle dans cette décision) une réaction du gouvernement.

Un sénateur, peu connu jusque là, proposa une loi taillée sur mesure pour assassiner financièrement les Hunt : la limitation drastique du nombre de contrats qu’un seul homme ou institution pouvait détenir simultanément. La mort financière assurée pour des gens qui détenaient des millions de contrats (on appelle contrat l’engagement d’acheter ou vendre à terme une quantité donnée de métal). Ils furent obligés de liquider leurs positions de toute urgence, avec des pertes colossales. Du jour au lendemain (en réalité dans la même journée, car rien n’était plus liquide, le marché étant sans contre-parties) l’argent métal perdit 50% de sa valeur, le 27 mars 1980.

Non seulement cela fut l’une des plus grosses faillites de l’histoire des USA mais ils furent poursuivis devant les tribunaux pour manipulation des marchés.

Entre temps, ils avaient accumulé une collection extraordinaire de monnaies antiques, collection qui fut dispersée chez Sotheby’s dans une série de ventes à couper le souffle. Nous présentons dans MONNAIES XXVI, un exceptionnel tétradrachme de Philippe V provenant de cette vente.

Certes, ce fut la fin des Hunt, mais pas du tout la fin de l’argent-métal quoique celui-ci, après une décade prodigieuse, retrouva le calme d’un grand fleuve, les spéculateurs le craignant comme la ruine. Les cours se stabilisèrent pendant près de vingt ans vers 3,5$ l’once jusqu’à ce qu’un grand financier, Warren Buffet, commence à s’y intéresser et fasse monter le cours jusqu’à 7,6$ en 1998.

Ce ne fut qu’une courte embellie et en novembre 2001, les cours étaient retombés à 4,06$ l’once. L’or était alors également dans les plus bas, vers 250$ et on constate qu’à partir de ce moment les cours des deux métaux précieux allaient monter l’un vers13$ l’once et l’autre de vers 650/730$.

La différence essentielle entre ces deux métaux tient à deux caractéristiques. L’or est une valeur refuge bien plus que l’argent, simplement pour des raisons d’encombrement, et il est bien plus impliqué que l’argent dans les mouvements des devises et des banques centrales.

Pire, la différence de valeur intrinsèque fait que l’or est récupéré avec bien plus de soin que l’argent. Pour la même raison, mais en effet inverse, l’argent est beaucoup plus utilisé que l’or dans des applications industrielles.

Contrairement à l’or, la demande industrielle d’argent-métal, qui correspond à une véritable utilisation, alors que la thésaurisation correspond simplement à un stockage, est largement majoritaire par rapport à la demande des investisseurs. C’est donc un marché moins « volatile » et plus « sain ».

Encore au contraire de l’or, les réserves immédiatement disponibles sont très faibles pour l’argent, faute justement de thésaurisation. Aucune banque centrale n’en détient une quantité sérieuse, les mines vendent à court terme, voire à découvert, une brusque demande ne peut donc trouver de contre-partie physique immédiate.

Peut-on penser que l’argent, qui est lui aussi, en réalité, une valeur refuge comme l’or, est une alternative sérieuse à celui-ci ? Pour les gens qui ont de gros moyens, assez pour laisser dormir de leurs fonds pendant longtemps, de les oublier, toujours la même question : avez-vous une très grande cave ?

Avec l’équivalent d’un kilo d’or, vous avez soixante kilos d’argent... Avez-vous une très grande cave ?

L’histoire nous renseigne assez peu car le ratio or/argent a largement varié, restant stable à des positions très éloignées des fondamentaux pendant des durées parfois très longues.

On appelle ratio la quantité d’argent que l’on peut acheter avec la même valeur en or.

À Rome, le ratio oscille aux alentours de 12.

Sous les Louis, après la réforme de 1726, il passe de 18,07 à 14,46.

Lorsque Bonaparte crée le franc, à la fois exprimé en or et en argent, un napoléon de 20 francs pèse 5,8 grammes d’or fin et correspond à quatre pièces de cinq francs en argent, donc à 90 grammes d’argent fin. Le ratio est donc de 90/5,8 = 15,5.

Le système du bi-métalisme explose par la découverte d’immenses mines d’argent qui font baisser les prix et en 1914, le ratio est de 41, mais en 1919, il est retombé à 16.

En 1941, il est à 100 mais retombera lentement jusqu’à 16 en 1967.

En 1991, il est remonté à 100 mais va retomber à 40 en 1998. En juin 2003, il est à 82 et aujourd’hui de 53.

L’argent montera-t-il suffisamment pour retrouver son ratio historique de 16 ?

Pourquoi cela concerne-t-il le collectionneur ?

Parce que si tel est le cas, toutes choses égales par ailleurs, on dépasse 1000€ le kilo, donc les écus sont fondus jusqu’à un prix unitaire de 23 €. Si vous visitez la boutique modernes cgb.fr, vous verrez que plus de la moitié des écus Louis-Philippe proposés sont en-dessous de ce prix unitaire.

Michel Prieur

-

play_circle_outline08/06/2006 : L’or, quand vendre ?Comme la question nous est posée au moins une fois par jour, et bien que nous pensions que nous n’avons aucune légitimité à donner une opinion sur ce sujet, nous allons essayer à propos d’un mail reçu et de la réponse qui lui a été donnée, de lister les éléments que vous devez prendre en compte pour vous faire votre propre opinion.

> Cher ami,

> J’aimerais avoir votre opinion sur un sujet perso. Vous risquez de ne pas vouloir révéler vos secrets, je le comprendrais très bien (donc n’hésitez pas à le faire !)...

> Je sais que vous défendiez récemment l’achat d’or. Il fluctue désormais à $650-730. Croyez-vous que cela va encore beaucoup monter? Avez-vous décidé d’un cours ($800 par exemple) où vous vendriez vos éventuelles réserves perso?

> Merci d’avance de votre opinion que j’estime hautement.

> Amicalement,

> Hadrien

Cher ami,

Sur un domaine aussi mouvant, il n’est guère de secrets perso.... et comme je vais utiliser ce que je vais écrire pour faire un petit article dans le BN, je vous laisse imaginer à quel point ce ne sont pas des secrets perso....

Revenons avant tout aux fondamentaux :

a) le marché a toujours raison. Même si mes raisonnements sont bons, si le marché se trompe, le marché a quand même raison car c’est lui qui fixe le prix, pas moi, et même si ses raisonnements sont idiots.

b) l’or ne rapporte rien. C’est son principal défaut : tous les gains ne peuvent être espérés que par l’augmentation de son prix par rapport à autre chose.

c) parler de consommation de l’or, bijouterie, industrie, évidemment thésaurisation, est idiot : contrairement à un baril de pétrole ou à un steak frites qui, une fois consommés, sont irrécupérables, l’or est recyclable et récupéré dans de très grandes proportions. Et plus il est cher, plus le taux de récupération est important. On ne peut donc pas parler de consommation au sens de diminution de la quantité globale disponible. En revanche cette quantité disponible est très faible une fois rapportée à la population de la planète et ridicule en valeur par rapport à la masse monétaire mondiale.

d) comme pour les actions, le marché de l’or est presque totalement entre les mains d’investisseurs professionnels, fonds de placement, traders de banques et de spéculateurs. Les seuls moments où le public intervient est quand il prend conscience que la situation est très inquiétante pour les autres investissements standards : immobilier, actions, obligations. Mais là, le prix explose.

e) qui achète de l’or ? Avant tout ceux qui ont les moyens de le faire : cela semble évident mais on oublie toujours qu’il faut des disponibilités à placer et qu’un prix ne monte pas avec des poches vides. Et pour les quantités importantes, ce sont les fonds de placement, les banques centrales, les institutions financières. Le public n’intervient en quantités importantes que lorsqu’il est informé et conscient que la situation est suffisamment grave pour qu’il faille se protéger.

f) pourquoi achète-t-on de l’or ? Parce que l’on est inquiet et que l’on perd confiance dans les alternatives. Et ceci est vrai aussi bien pour le particulier que pour une banque centrale.

g) le système financier international repose exclusivement sur la confiance et l’accord de tous pour considérer qu’un morceau de papier marqué 100$ a une valeur réelle et ne sert pas uniquement à réaliser des cocottes en papier. Cette confiance peut-elle disparaître ? Évidemment, oui !

Reprenons ces différents points

A-t-on des raisons d’être inquiets ? (point f : on achète de l’or quand on est inquiet)

Pouvons-nous avoir confiance dans le système financier international ? Non, évidemment, car il est dominé par un pays sur-endetté, sur-puissant, au déficit commercial abyssal et qui vit à crédit depuis trente ans, les USA. Pire, ce pays s’est lancé dans des guerres néo-coloniales hors de prix (Afghanistan, Irak, demain Iran ?) et augmente massivement ses dépenses militaires chaque année. Le problème des guerres n’est plus qui «gagne» mais combien ça coûte. Pire, les habitants de ce pays sont eux-mêmes endettés à titre personnel à tel point que le taux d’épargne est devenu négatif : les Américains dépensent plus qu’ils ne gagnent, la différence étant fournie par l’emprunt à l’étranger.

Mais tant que le public planétaire aura confiance, et il aura confiance tant que la situation réelle ne passera pas sérieusement dans les médias, le système tournera.

Les autres pays sont-ils en meilleure situation ? Non, et certainement pas le nôtre où l’endettement public est monstrueux (chiffre officiel 1100 MM€, chiffre officieux 2000 MM€, chiffre incluant les provisions pour retraites des fonctionnaires et assimilés, vers 3000 MM€). Proportionnellement à la population, notre situation est pire que celle des USA.

Ces situations sont-elles réversibles ? Non, Nous sommes beaucoup trop enfoncés. Que font historiquement les gouvernements quand ils ne peuvent plus payer leurs dettes ? De l’inflation. Ils font volontairement baisser la valeur de leur monnaie, ce que font les USA depuis trois ans. Baisser la valeur contre quoi ? Les autres devises mais surtout contre la seule valeur refuge absolue : l’or. On peut raisonnablement dire que l’or n’a pas bougé depuis deux ans mais que la valeur du dollar a été divisée par deux.

Mais tant que le public n’en est pas informé, le système continuera de tourner.

Pouvons-nous craindre des crises de rupture majeures dans un futur relativement proche ? Oui, sans discussion et sur au moins deux points : l’énergie et les matières premières.

Si tous les Chinois veulent une voiture, il n’y a plus assez de fer sur la Terre. L’ennui, c’est qu’ils veulent tous une voiture. Et de quel droit, et comment pourrions-nous le leur contester ? Quand aux réserves de pétrole, elles donneront de moins en moins et la consommation ne cessera de grimper, encore les Chinois et les Indiens. Il augmentera donc régulièrement de prix.

Ceci bouleversera les circuits économiques, créera une baisse générale du pouvoir d’achat dans les pays riches : des troubles sociaux majeurs sont garantis.

Mais tant que le grand public n’est pas informé de ce qui va se passer, qu’on lui raconte des histoires de schistes bitumeux, d’énergie éolienne, de rouler au colza, de nouvelles mines etc... il ne se passera rien.

Pouvons-nous les éviter ? Non : il n’y a pas de planète de rechange disponible avec les batteries pleines.

Mais le public finit toujours par comprendre un jour. Les professionnels de l’investissement et certaines banques centrales ont déjà compris, d’où la hausse monstrueuse du pétrole, des matières premières et de l’or.

Mais tant que le grand public n’en est pas informé, le système continuera de tourner.

Nous avons vu qu’il y a de bonnes raisons de placer des disponibilités sur la valeur refuge fondamentale, l’or, mais les acheteurs potentiels ont-ils les moyens ? (point e : il faut avoir les moyens pour acheter de l’or.)

Oui, car il y a deux fontaines d’argent à placer qui ne vont pas cesser de couler : les revenus des pays pétroliers et l’excédent commercial chinois. Celui-ci, à lui tout seul, représente 100MM$ par an soit 4500 tonnes d’or au cours actuel, plus que la production annuelle de la Terre.

Mais tant que le public n’en est pas informé, le système continuera à tourner.

La confiance va-t-elle disparaître ? (point g : le système repose uniquement sur la confiance)

Elle est en train de le faire : c’est la seule explication aux prix démesurés de l’immobilier à l’échelle planétaire, qui ne baissent apparemment pas. Que de gens sains d’esprit s’endettent pour trente ans à un tiers de leur revenu pour se loger, ce ne peut signifier qu’une chose : ils préfèrent tenir, à n’importe quel prix, que courir. Car ils n’ont pas confiance.

Mais l’or ne rapporte rien, il se recycle et le marché à toujours raison : pour l’instant l’or n’a que doublé, et le grand public est complètement hors jeu.

Bref, je pense qu’il faut acheter de l’or, même et y compris aux taux actuels car je constate que le grand public continue de ne rien savoir et de ne rien voir, il reste donc une «réserve de hausse» importante : les achats de ceux qui vont bien finir par voir les bourses baisser réellement et les prix des courses au supermarché augmenter hors de proportion. Et ils sont des millions.

La seule vraie question est donc «Quand le grand public va-t-il se mettre à acheter» ? Ce qui sera le signal qu’il faut arrêter d’acheter.

Nous avons au moins quatre indicateurs

- les circuits de vente ; actuellement, acheter de l’or physique est une galère pour qui ne connaît pas la rue Vivienne (et encore !!!). Le jour où les banques recommenceront à avoir des services de l’or pour leurs clients, ce sera un signal d’arrêter d’acheter.

- les médias : le jour où l’on parlera de la hausse de l’or en entrée du JT de 20 heures sur TF1, ce sera un signal certain d’arrêter d’acheter.

- la prime : c’est ce qui fait la différence entre la cote d’une pièce et la valeur de son contenu or. En 1980, la prime sur le napoléon était de 100% : il valait le double de son contenu. Pourquoi ? Parce qu’il était acheté par des gens aux revenus moyens qui n’avaient pas les disponibilités ou pas envie d’acheter un lingot. Aujourd’hui, la prime est pratiquement nulle : il y a autant d’acheteurs de lingots que de napoléons et aucune demande particulière de pièces, donc pas particulièrement d’acheteurs à revenus moyens. Le jour où la prime sur le napoléon dépassera 10%, ce sera un signal de cesser d’acheter.

- la publicité grand public : le jour où vous recevrez dans votre boîte aux lettres un courrier vous proposant d’acheter de l’or, ce sera un signal certain de cesser d’acheter.

En clair : aucun de ces signaux n’est allumé aujourd’hui et je ne pense pas que l’on doive être actuellement vendeur, quelque soit le prix (si demain Téhéran est bombardé avec des atomiques, le lingot passera instantanément à 30.000 € : ce prix ne sera pas forcément une indication de vente, car si les Iraniens bombardent Tel-Aviv en riposte, dans les heures qui suivent, le cours peut être à 50.000 le lendemain).

On ne devra être vendeur que quand les conditions économiques de la planète indiqueront la possibilité d’une nouvelle phase d’expansion industrielle, commerciale et financière.

Bien amicalement

Michel Prieur

prieur@cgb.fr

PS. Quand tout cela va-t-il se passer ? Aucune idée, lentement, très lentement, j’espère. Il est probable que l’on tournera encore plusieurs mois autour de 17.000 € le kilo.Note : On ne veut pas être méchant avec les princes qui nous gouvernent mais ce sont quand même nos sous.

Lire que la Banque de France a quadruplé ses ventes d’or en 2005, 161 tonnes pour 1,9MM€, soit à 11.800 € le kilo, quand nous sommes actuellement à 16.500... Il ne nous reste plus que 2.824 tonnes en fin 2005 -

play_circle_outline09/05/2006 : Monnaies d'or en menace de fonte : lingot à 16.300Texte publié en Mai 2006 sur le site cgb.fr :

TOUTES LES MONNAIES CI-DESSOUS SONT APPRÉCIÉES À MOINS DE 5% DE PLUS QUE LA VALEUR DE L’OR CONTENU.

DEPUIS UN MOIS, L’OR EST MONTÉ DE 10%. ENCORE 5% DE HAUSSE, CES PIÉCES, SI ELLES N’ONT PAS ÉTÉ ACHETÉES AVANT, SERONT FONDUES. ET UN PETIT PEU DU PATRIMOINE NUMISMATIQUE DE LA FRANCE AURA DISPARU.

1 Réf_fmd_138211 F.550/1 100 francs or Napoléon III, tête nue, 1855 Paris TTB 48 485€

2 Réf_fmd_138212 F.550/1 100 francs or Napoléon III, tête nue, 1855 Paris TTB 50 495€

3 Réf_fmd_138228 F.550/3 100 francs or Napoléon III, tête nue, 1856 Paris TTB 45 485€

4 Réf_fmd_138237 F.550/4 100 francs or Napoléon III, tête nue, 1857 Paris TTB 50 495€

5 Réf_fmd_138260 F.550/5 100 francs or Napoléon III, tête nue, 1858 Paris TTB 48 475€

6 Réf_fmd_138327 F.550/7 100 francs or Napoléon III, tête nue, 1859 Paris TTB 45 485€

7 Réf_fmd_138328 F.550/7 100 francs or Napoléon III, tête nue, 1859 Paris TTB 50 495€

8 Réf_fmd_138332 F.550/8 100 francs or Napoléon III, tête nue, 1859 Strasbourg TTB 48 495€

9 Réf_fmd_138414 F.552/7 100 francs génie, tranche inscrite en relief Dieu protège la France, 1886 Paris TTB 53 480€

10 Réf_fmd_138534 F.552/14 100 francs génie tranche inscrite en relief Dieu protège la France, 1901 Paris TTB 48 490€

11 Réf_fmd_138536 F.552/15 100 francs génie, tranche inscrite en relief Dieu protège la France, 1902 Paris TTB 48 485€

12 Réf_fmd_138537 F.552/15 100 francs génie, tranche inscrite en relief Dieu protège la France, 1902 Paris TTB 50 485€

13 Réf_fmd_138539 F.552/17 100 francs génie, tranche inscrite en relief Dieu protège la France, 1904 Paris TTB 48 485€

14 Réf_fmd_138544 F.552/19 100 francs génie, tranche inscrite en relief Dieu protège la France, 1906 Paris TTB 48 485€

15 Réf_fmd_138545 F.552/19 100 francs génie, tranche inscrite en relief Dieu protège la France, 1906 Paris TTB 50 495€

16 Réf_fmd_138547 F.553/1 100 francs génie, tranche inscrite en relief liberté égalité fraternité, 1907 Paris TTB 50 495€

17 Réf_fmd_138548 F.553/2 100 francs génie, tranche inscrite en relief Liberté Égalité Fraternité, 1908 Paris TTB 50 495€

18 Réf_fmd_138549 F.553/2 100 francs génie, tranche inscrite en relief Liberté Égalité Fraternité, 1908 Paris TTB 53 495€

19 Réf_fmd_138550 F.553/3 100 francs génie, tranche inscrite en relief Liberté Égalité Fraternité, 1909 Paris TTB 48 485€

20 Réf_fmd_138551 F.553/3 100 francs génie, tranche inscrite en relief Liberté Égalité Fraternité, 1909 Paris TTB 50 495€

21 Réf_fmd_138553 F.553/4 100 francs génie, tranche inscrite en relief Liberté Égalité Fraternité, 1910 Paris TTB 48 485€

22 Réf_fmd_138556 F.553/5 100 francs génie, tranche inscrite en relief Liberté Égalité Fraternité, 1911 Paris TTB 50 495€ -

play_circle_outline14/06/2005 : Combien vaut l'Or ?En deux ans, le prix de l’or a augmenté dans des proportions considérables : d’une cinquantaine d’euros pour un napoléon de 20 francs à plus de soixante-dix. Replaçons dans une unité de compte directement intelligible : de 330 francs à plus de 460. Pourquoi ?

La bonne question n’est pas celle-ci mais plutôt « Pourquoi si tard ? ». Cela fait plus de dix ans que de nombreux professionnels de l’or s’attendaient, au vu de l’état du Monde et des économies locales, des incertitudes, de la hausse de la consommation, de la hausse globale du pouvoir d’achat dans des pays de traditions très « or », à une forte hausse.

Année après année, celle-ci ne se produisait pas. Pourtant, la consommation était régulièrement supérieure à la somme de la production + récupération + de-thésaurisation ( mot barbare qui signifie l’inverse de « constituer un trésor »), donc dépenser ses réserves).

Non seulement il n’y avait pas de hausse mais on touchait de tels « bas », voici trois ou quatre ans, que des mines fermaient et que d’autres s’inquiétaient pour leur survie.

Que se passait-il ? Les différents professionnels avec lesquels j’avais l’occasion de discuter avouaient leur perplexité.

Combien vaut l’or ?

Au cours des années, je suis devenu (sans compétence particulière autre qu’un anglais fluide !) l’un des correspondants informels français d’un think-tank anglais spécialisé dans l’analyse du marché de l’or et j’ai régulièrement interrogé mon correspondant... sans obtenir de réponses pertinentes. Oui, dans pratiquement tous les pays du monde, sauf la France d’ailleurs, les achats d’or de thésaurisation et de bijouterie étaient en croissance. Oui, les banques centrales vendaient de l’or (tout à fait officiellement mais dans des quantités relativement raisonnables, par centaines de tonnes sur plusieurs années, ce qui n’est pas beaucoup pour une banque centrale). Oui, les mines devaient creuser de plus en plus profond pour trouver du minerai de moins en moins riche... mais les cours étaient très bas.

Pour que le cours de l’or baisse ou soit stable à un niveau très bas, il faut que la demande physique soit équilibrée par des livraisons de lingots...

Même si l’on parle bien entendu des spéculations sur les matières premières, les « futures », celles-ci n’ont pas une influence de fond car il s’agit de jeux d’écriture, les transactions réellement suivies de livraisons y étant minimes (on appelle « futures » les transactions à livraison différée. On achète aujourd’hui de l’or livrable dans trois ou six mois. Si le cours monte entre temps, on gagne ; s’il baisse... on perd. Jeu très dangereux !). On peut d’ailleurs suivre journellement les cours, soit par exemple sur kitco.com (qui les donne même en euros par kilo et pas seulement en dollars par once) et les futures sur le marché de New-York avec les positions des opérateurs qui spéculent : http://www.technicalindicators.com/gold.htm . Ce site est particulièrement bien fait puisqu’il donne la répartition des spéculateurs entre les « gros », les « petits », les industriels qui se couvrent (en achetant d’avance ce dont ils auront besoin au moment de la livraison) et leurs commentaires sont particulièrement pertinents. Bien évidemment, c’est en anglais et il n’existe rien de comparable en français. C’est évidemment une indication importante puisqu’il se joue chaque jour sur le papier l’équivalent de trois fois la consommation mondiale annuelle en physique...

Les années passant, l’idée qu’il se passait quelque chose d’anormal, que des cours ne pouvaient pas rester aussi bas alors que chaque matin, le journal apportait son lot de nuages noirs pour l’avenir, s’imposait de plus en plus. Lorsque je vis l’immeuble de la Comex s’effondrer à ras jusqu’au sol, très proprement comme dans les explosions de destruction de tours HLM, dix minutes après que les Twin Towers sont tombées, j’ai trouvé que cela faisait vraiment bizarre comme coïncidence et que cela rappelait furieusement l’incendie du Crédit Lyonnais et de son dépôt d’archives du Havre suite aux escroqueries mafieuses liées à l’affaire Paretti. Mais tout le monde a trouvé que l’effondrement de l’immeuble de la Comex était « normal », qui suis-je pour penser le contraire ? La Comex ? Simplement le centre nerveux de toutes les transactions mondiales sur les métaux précieux et l’or, en particulier.

J’appris même l’année dernière qu’un groupe d’investisseurs américains avait porté plainte, pour manipulation des cours de l’or, contre le gouvernement américain. Ils réclamaient un milliard de dollars de dommages et intérêts.... mais ne semblaient pas trouver un juge qui accepte de prendre leur plainte en considération.

Comme les Américains sont des gens sérieux, un dossier est sorti pour expliquer le point de vue défendu par ceux qui pensent que les cours de l’or ont été maintenus artificiellement à la baisse.

Pour faire simple, le gouvernement américain considère depuis toujours, et tout particulièrement depuis le 11 septembre, que l’équilibre des marchés d’actions, d’obligations et de matières premières fait partie de la Sécurité Nationale d’une manière bien plus importante que la chasse au Ben Laden.

Une hausse de l’or est considérée par le gouvernement américain comme un vrai signal à destination de la population américaine que le dollar US est en difficulté : si la majeure partie des Américains ne se préoccupe pas des cours relatifs du dollar et des devises internationales, ils sont éminemment sensibles à la parité $/or. Continent auto-suffisant et gros producteur historique d’or (la « Ruée »), les USA sont parmi les derniers à avoir retiré l’or de leur système monétaire (officiellement en 1933 alors que les Français l’ont démonétisé dans la pratique dès 1914), habitués à dire du dollar qu’il est « as good as gold » (aussi bon que de l’or), ils gardent toujours un œil sur le prix de l’once.

Ce n’est un secret pour personne que, depuis trente ans, les USA vivent largement au-dessus de leurs moyens, tant pour le gouvernement (déficit abyssal : http://www.publicdebt.treas.gov : aujourd’hui, 8.009.131.433.464,30 $ , soit quand même en gros huit mille milliards de dollars, la France en est seulement à mille milliards d’euros) que pour les particuliers qui s’endettent tant et plus, aussi bien pour la consommation que pour la spéculation immobilière, entre autres.

Commencer à laisser penser à toutes ces cigales que la plaisanterie va se terminer en leur laissant voir un cours de l’or réaliste, c’est, pour un gouvernement, jouer avec le feu et avec sa survie politique.

Nous avons vu que pour faire baisser les cours de l’or, il faut en fin de compte fournir de l’or physique aux acheteurs. Celui-ci existe disponible en grande quantité en un seul endroit, les banques centrales (pour fixer les idées, on estime entre 120.000 et 200.000 tonnes la totalité de l’or extrait au monde depuis que les hommes le cherchent ; Fort Knox, la Réserve Fédérale US, est supposée en contenir 20.000 tonnes. Objectivement, ce n’est rien et un cube fait de tout l’or des banques centrales passerait aisément sous le premier étage de la Tour Eiffel), mais cela fait quand même beaucoup.

Pour fournir ce physique au marché sans toucher « officiellement » aux réserves des banques centrales, un circuit comptable a été mis en place qui permettait à la Réserve Fédérale de prêter de l’or à des banques d’affaires. L’or physique étant prêté contre un intérêt (entre 0,5 et 1%), il restait dans les comptes et rapportait, même si c’était peu.

Les banques commerciales le revendaient aussitôt sur le marché et spéculaient avec les fonds, espérant que, le jour où il faudrait rembourser le métal physique, les profits accumulés couvriraient avec profit la hausse éventuelle des cours.

De cette manière de l’or physique venait combler la demande sans modifier la comptabilité métal des réserves des banques centrales. Celles-ci rentabilisaient un tant soit peu leurs avoirs métalliques. Les banques d’affaires spéculaient....

Les chiffres exacts ne semblent pas faciles à trouver mais il semble que la quantité d’or « dédoublé » (existant aussi bien dans la comptabilité des banques centrales que physiquement chez les consommateurs) atteigne entre 10 et 15.000 tonnes... soit entre trois et cinq ans de consommation.

Si ces chiffres sont exacts, plus besoin de se demander pourquoi les cours de l’or sont restés aussi bas pendant que cette manne se déversait...

La situation actuelle est explosive : même très profonds, les coffres des banques centrales ne sont pas inépuisables. Les banques d’affaires sont endettées en or physique qu’il faudra bien rembourser, or les cours sont maintenant bien plus élevés que lors de l’emprunt. Certes, on peut faire confiance aux banques pour avoir généré de juteux profits avec les fonds dégagés par la vente de l’or physique mais des provisions comptables ont-elles été constituées pour le remboursement ? Si oui, à quel niveau de cours ? Les niveaux artificiellement bas ou les cours actuels ?

Car pour rembourser, il va falloir extraire du marché physique ce qui lui a été injecté, soit plusieurs années de consommation. De quoi faire exploser les cours.

Combien vaut l’or ?

Bonne question, pas de réponse claire.

Les scénarios, si les chiffres cités sont exacts, peuvent aller dans des directions opposées pendant une durée assez longue, voire une dizaine d’années.

Il est possible que la manipulation soit poursuivie : on voit les banques centrales vendre de l’or, et cette fois-ci le vendre vraiment. Un candidat à la présidentielle française a même voulu vendre 500 tonnes, prises sur les stocks de la Banque de France, oubliant probablement que cet or était maintenant, euro oblige, sous la tutelle de la Banque Centrale Européenne. Si les banques centrales se décident à vendre de concert, à vendre vraiment, il doit rester au total une vingtaine de milliers de tonnes d’or disponibles dans leurs coffres, de quoi calmer les cours pendant longtemps.

Mais un telle décision, obligatoirement publique, contrairement aux « prêts aux banques », donnerait un signal de forte inquiétude aux marchés et aux prudents : quand on racle les fonds de tiroirs en vendant les bijoux de la famille, c’est que la situation est franchement mauvaise.On aurait dans ce cas un mouvement d’achat violent des acheteurs particuliers qui maintiendrait les cours à un niveau assez élevé. N’oublions pas que tout l’or restant aux banques centrales réparti sur tous les habitants de la planète, cela fait 3 grammes par humain, une quarantaine d’euros chacun au cours actuel.

Il est possible que les compteurs soient remis à zéro et que les banques d’affaires soient obligées de rembourser de l’or physique aux banques centrales. Elles ne pourront pas le faire sans pousser les cours de l’or à des sommets jamais vus. Les politiques considéreront peut-être qu’il vaut mieux risquer, voire provoquer la faillite de quelques banques plutôt que de faire exploser les cours de l’or. Certes, ces faillites seraient monstrueuses. Mais le Crédit Lyonnais a fait une faillite de trente milliards d’euros, ce qui représente tout de même l’équivalent de deux mille huit cents tonnes d’or aux cours actuels, sans que la banque disparaisse ni que l’économie française s’effondre plus bas que d’habitude. Dans ce cas, les faillites « effaceraient les ardoises » et les cours suivraient une pente ascendante douce, suivant le déséquilibre entre production et consommation.

Il est aussi imaginable que les politiques décident de casser le thermomètre pour faire baisser la fièvre. De 1933 à 1973, il a été interdit aux citoyens des USA de thésauriser de l’or (les USA sont peut-être le paradis de la libre entreprise, certes, mais quand le feu est à la maison, le dirigisme ne leur fait pas peur !). Juridiquement, avec l’arsenal des lois d’exception déployé depuis le 11 septembre, c’est tout à fait faisable. Les Américains cesseraient alors d’acheter de l’or, faisant baisser les cours en faisant baisser la demande. D’autres pays pourraient suivre le mouvement, les pays totalitaires sans difficultés, mais même la France a, dans le passé, connu des périodes (Front Populaire, après-guerre...) où le marché de l’or était fermé ou impotent.

On peut penser, à voir ces hypothèses, que je dramatise. Pourquoi les gouvernements s’inquièteraient-ils des cours de l’or ?

Simplement parce que, correction faite de l’inflation et de la différence de pouvoir d’achat, le cours maximum atteint par l’or (1980, 800$ l’once, nous sommes actuellement à 460 $) transposé aujourd’hui, mettrait le lingot à 38.000 €, pour fixer les idées à 250.000 FRF « nouveaux ».

Politiquement, le message envoyé par un tel cours serait clair : « Sauve qui peut ! ». C’est la raison pour laquelle je crois que les politiques feront tout, comme ils le font depuis dix ans au moins, pour baisser le cours de l’or.

Combien vaut l’or ?

Dans un monde où la cuisine politique peut truquer sans vergogne les comptes, les cours et les discours, personne n’en sait rien.

Je serais donc bien en peine de conseiller de vendre ou d’acheter et rappellerais donc les règles de base et les conseils que nous donnons à nos clients depuis vingt ans.

–Si vous n’avez pas besoin d’argent, ne vendez pas votre or : mieux vaut avoir sous le matelas des rondelles jaunes que du papier, même estampillé BCE ou $.

–Depuis quatre mille ans, l’or, c’est de l’Or. Le papier restera toujours du papier. À long terme, à court terme si vous êtes très inquiet, l’or reste LA valeur refuge, discrète, transmissible, anonyme (en France, selon la quantité).

–Évitez d’acheter des pièces à prime (cotées beaucoup plus cher que le métal contenu) car une prime peut disparaître, et des lingots, car ceux-ci ne se découpent pas en rondelles en fonction des besoins.

–Recherchez la pièce standard, avec le moins de prime possible, bien connue du public : napoléon, Croix Suisse, Union Latine, Pesos mexicains. Fuyez les pièces où l’état de conservation détermine la valeur, tous les dollars US, 20 $, 10 $ et 5 $.

– N’oubliez pas qu’il n’y a pas de lien direct entre la valeur numismatique et la valeur du métal. Avec un lingot à 12.500 €, un napoléon contient 72,5 € d’or. S’il cote, comme pièce numismatique, 70 ou 80 €, il risque de partir à la fonte... Bien entendu, si la numismatique « or » vous intéresse, n’oubliez pas que vous ne « dépensez » objectivement que la différence entre le prix et le contenu métallique quand vous achetez une monnaie. Quoiqu’il advienne sur le marché numismatique, il reste toujours l’or.

Exemple sur une 50 francs Or Napoléon III en TB, cote 180, le contenu métallique actuel est de 181,25 €. En achetant cette pièce à la cote, vous achetez « du lingot en rondelle » et vous payez moins que le poids...

Vous pouvez consulter notre site spécialisé http://www.cgb.fr/or/index.html et nous rendre visite avec vos pièces.

-

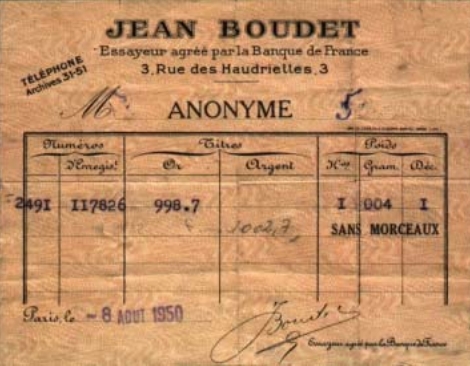

play_circle_outline10/03/2004 : Faut-il détenir de l'or ?Nous recommandons à nos clients d'avoir toujours chez eux, bien cachés, deux cent napoléons de 20 francs, soit actuellement l'équivalent de 12.400 €. Bien entendu à domicile, pas dans un coffre de banque inaccessible durant les époques troublées et en revanche facilement visitable par les administrations diverses. Le volume représenté par deux cent napoléons fait 4x4x8 centimètres. Nous faisons cette recommandation par référence aux cours du napoléon lors de la Deuxième Guerre Mondiale et de l'Occupation.Nous avons eu l'occasion de compulser un document exceptionnel, entre mains privées : l'enregistrement journalier des cours du marché noir, durant la période 1941/1944, de cinq modèles de pièces d'or, relevés par nos prédécesseurs à la Banque Centrale Parisienne, devenue en 1947, lors de la nationalisation du Crédit par les communistes, la Compagnie Générale de Bourse dont vous consultez actuellement le site internet.

Rappelons tout d'abord que, durant l'occupation, la détention de plus de cinq grammes d'or par personne (une alliance de taille moyenne) était un crime économique contre le Reich et pouvait conduire en camp de concentration.Rappelons aussi que le pillage de notre pays, organisé pour le compte des nazis par plusieurs réseaux franco-français, franco-allemands, dont - comble - celui de Joseph Jaonovici, juif roumain immigré, déjà millionnaire avant guerre dans la récupération, qui, par ses filières déjà bien établies mettait en jeu de nombreux rabatteurs acharnés à récupérer l'or. L'activité de changeur d'or, donc particulièrement risquée, était exercée dans les caves de boutiques fermées. Il en sera certainement de même pour le marché de l'or si, dans le futur, les mêmes causes produisent les mêmes effets.Nous n'avons pas la certitude que nos prédécesseurs n'ont jamais frayé avec des réseaux de pilleurs - ils l'ont certainement fait au moins indirectement - mais la légende rapporte une histoire de canne creuse au diamètre propice aux napoléons qui fit de nombreuses fois le voyage vers la Suisse, les clients de la CGB de l'époque étant manifestement plus préoccupés d'exfiltrer des fonds que de réaliser des bénéfices métropolitains.Les cours que révèlent ces cahiers avec un maximum de 5200 francs par napoléon, fin 1942, sont très impressionnants. Nous devons comparer avec les cours d'avant-guerre, lorsque le Front Populaire créait le Ministère des Loisirs pendant que la Hitlerjugend défilait au pas cadencé : entre 80 et 150 francs. Une autre comparaison intéressante est, en pleine guerre, avec le prix de marché noir du kilo de côtes de porc : 150 francs.Nous pouvons donc en tirer comme conclusion que la hausse des cours des valeurs réelles transportables et imputrescibles sont tels pendant période de crise extrême que l'on peut raisonnablement espérer survivre économiquement à une guerre avec deux cent napoléons. Bien entendu, sous la houlette des élites aussi compétentes que sérieuses qui gouvernent actuellement la planète, une guerre est très peu probable dans un avenir prévisible. Malheureusement, la lecture des journaux de 1938 (Munich, c'est la Paix !) laisse rêveur sur l'aveuglement des populations et de leurs élus. Il est toujours facile d'être prophète après les évènements et dans le doute, nous pensons que chaque famille devrait avoir, chez elle, bien cachés, deux cent napoléons.Pourquoi le napoléon ?D'abord parce que nous vivons en France et que c'est la pièce la plus connue des Français. C'est donc celle qui sera le mieux acceptée si vous devez un jour faire une transaction hors du circuit des professionnels de l'or. Ensuite, parce que le napoléon est d'une valeur unitaire raisonnable adaptée à des transactions 'à taille humaine' : il est clair que le 50 pesos est moins maniable, sans parler du lingot, parfaitement inutilisable.Finalement parce que l'on peut acheter aujourd'hui des napoléons de qualité parfaite pratiquement au poids du métal contenu, ce qui n'est pas toujours le cas pour toutes les autres pièces de bourse.Au-delà de ces fameux deux cent napoléons, le choix de détenir de l'or est affaire d'investissement et donc de pari sur la hausse des cours: une décision personnelle. Jusqu'à deux cent napoléons, c'est une mesure de sécurité pour soi-même et sa famille. Un assurance 'risques majeurs' dont on ne perd pas la 'prime' qui est récupérable à volonté.

Rappelons tout d'abord que, durant l'occupation, la détention de plus de cinq grammes d'or par personne (une alliance de taille moyenne) était un crime économique contre le Reich et pouvait conduire en camp de concentration.Rappelons aussi que le pillage de notre pays, organisé pour le compte des nazis par plusieurs réseaux franco-français, franco-allemands, dont - comble - celui de Joseph Jaonovici, juif roumain immigré, déjà millionnaire avant guerre dans la récupération, qui, par ses filières déjà bien établies mettait en jeu de nombreux rabatteurs acharnés à récupérer l'or. L'activité de changeur d'or, donc particulièrement risquée, était exercée dans les caves de boutiques fermées. Il en sera certainement de même pour le marché de l'or si, dans le futur, les mêmes causes produisent les mêmes effets.Nous n'avons pas la certitude que nos prédécesseurs n'ont jamais frayé avec des réseaux de pilleurs - ils l'ont certainement fait au moins indirectement - mais la légende rapporte une histoire de canne creuse au diamètre propice aux napoléons qui fit de nombreuses fois le voyage vers la Suisse, les clients de la CGB de l'époque étant manifestement plus préoccupés d'exfiltrer des fonds que de réaliser des bénéfices métropolitains.Les cours que révèlent ces cahiers avec un maximum de 5200 francs par napoléon, fin 1942, sont très impressionnants. Nous devons comparer avec les cours d'avant-guerre, lorsque le Front Populaire créait le Ministère des Loisirs pendant que la Hitlerjugend défilait au pas cadencé : entre 80 et 150 francs. Une autre comparaison intéressante est, en pleine guerre, avec le prix de marché noir du kilo de côtes de porc : 150 francs.Nous pouvons donc en tirer comme conclusion que la hausse des cours des valeurs réelles transportables et imputrescibles sont tels pendant période de crise extrême que l'on peut raisonnablement espérer survivre économiquement à une guerre avec deux cent napoléons. Bien entendu, sous la houlette des élites aussi compétentes que sérieuses qui gouvernent actuellement la planète, une guerre est très peu probable dans un avenir prévisible. Malheureusement, la lecture des journaux de 1938 (Munich, c'est la Paix !) laisse rêveur sur l'aveuglement des populations et de leurs élus. Il est toujours facile d'être prophète après les évènements et dans le doute, nous pensons que chaque famille devrait avoir, chez elle, bien cachés, deux cent napoléons.Pourquoi le napoléon ?D'abord parce que nous vivons en France et que c'est la pièce la plus connue des Français. C'est donc celle qui sera le mieux acceptée si vous devez un jour faire une transaction hors du circuit des professionnels de l'or. Ensuite, parce que le napoléon est d'une valeur unitaire raisonnable adaptée à des transactions 'à taille humaine' : il est clair que le 50 pesos est moins maniable, sans parler du lingot, parfaitement inutilisable.Finalement parce que l'on peut acheter aujourd'hui des napoléons de qualité parfaite pratiquement au poids du métal contenu, ce qui n'est pas toujours le cas pour toutes les autres pièces de bourse.Au-delà de ces fameux deux cent napoléons, le choix de détenir de l'or est affaire d'investissement et donc de pari sur la hausse des cours: une décision personnelle. Jusqu'à deux cent napoléons, c'est une mesure de sécurité pour soi-même et sa famille. Un assurance 'risques majeurs' dont on ne perd pas la 'prime' qui est récupérable à volonté. -

play_circle_outline03/02/2003 : L'or de bourse : Faut-il acheter ou vendre ?Nul ne peut répondre à cette question à votre place.Notre fonction est de vous préciser quelle est la situation dans le temps, quels sont les choix que vous pouvez faire et leurs conséquences pour votre Or. Nous sommes là pour traduire en actions ce que vous pensez. Nous ne pouvons évidemment pas prévoir les cours à venir, même à une journée près.La situationL'or est presque à son plus bas depuis vingt ans. Par rapport à son plus haut, vers 1980, en francs constants, la baisse du cours du Napoléon dépasse 80%. Cela ne veut pourtant pas dire qu'il ne peut pas baisser encore.En effet, contrairement aux produits manufacturés, il n'existe pas pour l'or, malgré ce qu'on peut lire fréquemment, de cours 'plancher' lié au coût d'extraction. La masse du 'flottant' (la quantité d'or qui peut arriver sur le marché si les détenteurs jugent le moment de vendre arrivé) est telle (approximativement 20.000 tonnes) qu'elle dépasse de loin la quantité produite chaque année (approximativement 3.500 tonnes) et que les cours peuvent parfaitement enfoncer le niveau du coût d'extraction (entre 150 et 250$ l'once de 31,10 grammes selon les mines).La consommation annuelle d'or (bijoux, industrie, thésaurisation, fabrication de pièces) dépasse largement la production au sens large depuis plusieurs années. En revanche, arrivent sur le marché des centaines de tonnes en provenance des banques centrales qui essayent de liquider au mieux cet actif qu'elles jugent improductif.Cette attitude devrait perdurer pour des raisons aussi bien idéologiques ('l'or est une relique barbare', Raymond Barre) que pratiques (les liquidités placées rapportent quelque chose, l'or ne rapporte rien) et du fait de l'apathie des populations qui, en d'autres temps, n'auraient jamais admis que l'on 'vendit les bijoux de famille'.Nous avons donc simultanément une situation de hausse potentielle (l'or est au plus bas) et une forte possibilité de stagnation, voire de baisse.Pourquoi le prix de l'Or peut-il augmenter ?L'or est la valeur refuge par excellence, plus que la Pierre, puisque l'on peut déplacer l'or alors que l'on ne peut rien faire contre une réquisition de son appartement manu militari.Un prix augmente parce que le nombre de ceux qui veulent acheter - et peuvent payer - est plus grand que le nombre de ceux qui veulent vendre. Pourquoi les acheteurs se dirigeraient-ils vers l'or, valeur refuge ? Trois raisons essentielles :- possibilités de guerres, civile ou internationale- possibilité de retour de l'inflation- possibilité de prise du pouvoir par un régime hostile à la libre entreprise.Il est extrêmement difficile d'avoir une opinion sur ces questions. En 1938, personne ne pensait en France qu'une guerre mondiale horrible était sur le point d'éclater. Il semble certain que les partis communistes n'ont plus aucune chance de prendre le pouvoir où que ce soit sur la planète mais on constate des succès électoraux non négligeables de groupuscules gauchistes ou verts aux tendances anti-libérales extrêmement fortes. L'inflation semble bien maîtrisée mais qu'en sera-t-il lorsque les gains de productivité énormes obtenus par la généralisation de l'informatique se ralentiront ?La distance de visibilité de la politique internationale est actuellement presque nulle - il suffit de penser aux conséquences immédiates par exemple du dynamitage de la Mosquée Al-Aqsa par un extrémiste - pour qu'il vous soit nécessaire de définir votre propre opinion sur les possibilités de guerre, d'inflation et de déstabilisation politique.Selon votre réponse, vous devrez choisir soit d'acheter de l'or, soit de ne rien faire, soit de vendre si vous considérez que le risque est faible ou nul.Autre raison de hausse ou de baisse du prix de l'or, la parité monétaire Dollar US/euro.L'or est coté mondialement en dollars par once de 31,1 g, et, pour un prix de l'once identique toute hausse du dollar contre euro fait monter le prix de l'or exprimé en euros et vice versa.Si vous pensez que l'euro va être un grand succès (et donc que le dollar va baisser contre euro), vous avez intérêt à vendre votre or puisque le cours de celui-ci, toutes choses étant égales par ailleurs, devrait baisser.En revanche, si vous pensez que l'euro est et sera encore plus dans le futur un échec grave qui pénalisera l'économie européenne, donc que le cours du dollar devrait monter contre euro, vous devez acheter de l'or car le cours de celui-ci exprimé en euros va monter, toutes choses étant égales par ailleurs.Vous avez ci-dessus les principaux éléments de réflexion. D'autres facteurs personnels sont à prendre en compte, les questions de transmissions de patrimoine ou de taxation ISF, par exemple.Nous sommes à votre disposition pour exécuter vos décisions, rendez-nous visite.

Confidentialité

CGB Paris vous garantie la confidentialité de vos données.

Sécurité

Nous vous accueillons dans des locaux sécurisés et les envois postaux sont assurés.

Garantie

Plus de 30 années d'expérience vous assurent de recevoir des monnaies authentiques.

Rapidité

Le traitement des opérations est réalisé dans les plus brefs délais.